【导语】2023年以来,虽产能整体有所增加,但新装置产量贡献率仍偏低位,依托于进口量明显增长,顺丁橡胶总供应量明显走高;2023年顺丁橡胶估值低位,但2023年作为顺丁橡胶上市元年,下半年走势出彩。年度价格运行低于历史月均价格,边际收益下滑。

2023年顺丁橡胶估值相对低位下半年走势出彩

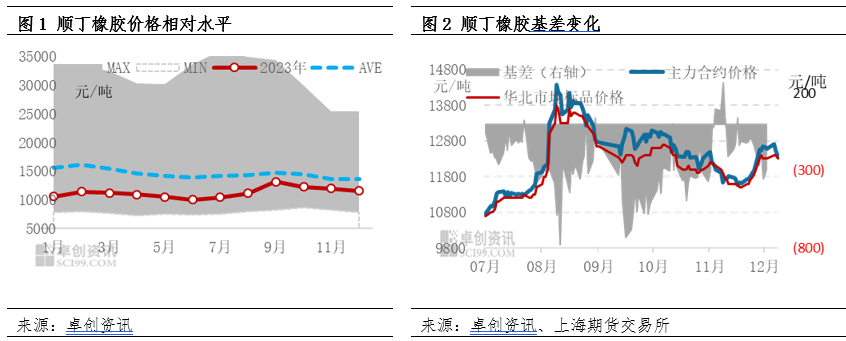

2023年来看,中国顺丁橡胶市场价格重心同比2022年下移,高低点均低于2022年。2023年华北市场主流价格波动区间在9750-13800元/吨,价格高点出现在9月中旬为13800元/吨,同比2022年最高点下跌7.38%;价格低点出现在6月底为9750元/吨,同比2022年最低点跌0.51%;2023年顺丁橡胶年均价11286.95元/吨,同比跌11.61%。从近12年价格相对水平上看,2023年1-12月价格低于平均水平线运行。这主要与年内成本偏低以及供需基本面的转变息息相关。

分阶段来看,上半年顺丁橡胶价格涨后回跌。一季度供应端工厂开工维持相对低位,而需求端除一月份轮胎厂员工到岗率偏低以外,2-3月整体需求处于快速恢复阶段,总体来看,一季度顺丁橡胶基本面表现乐观。而市场价格走势出现转折的主要原因来自于成本面波动以及市场预期扰动。同时3月份宏观风险频发,商品运行环境偏弱,联动影响相关品天然橡胶市场走势,从而加重市场对于后市的悲观预期。因此,顺丁橡胶市场价格自3月初止涨转弱运行。虽二季度原料丁二烯检修相对集中,但外部货源对国内市场仍有低价补充,丁二烯江浙市场价格累积下滑约3800元/吨。成本面重挫对顺丁橡胶价格形成重要拖累。

下半年顺丁橡胶价格走势呈现“N”字形。2023年7月28日成为顺丁橡胶行业发展的重要里程碑。伴随市场关注度的不断提高,合成橡胶期货价格在9月初迎来首个涨停版,受此影响,顺丁橡胶现货价格走势创下年度新高,但反观基本面,此轮价格上涨并无明显基本面驱动。由于高价并未得到需求的正向反馈,价格承压回落。12月来看,顺丁橡胶走势出现了明显翘尾。首先常规需求淡季影响下,下游全钢轮胎开工仍处于下行趋势,而顺丁橡胶供应端出现了更大幅度的下滑。其中茂名石化、菏泽科信装置于12月13日按计划停车,齐鲁石化(600002)、浙江石化分别在月下旬计划外停车,行业开工水平由11月末的72.51%降至12月末的58.69%,行业开工水平下滑约14个百分点,供应面给予价格上行的主要支撑,顺丁橡胶价格年末翘尾。

选取华北现货标品价格与主力合约期货价格走势对比中可以发现,从上市以来的价格运行走势来看,合成橡胶期货主力合约价格走势与华北市场标品价格走势拟合度高达90%以上,且主力合约价格走势领先于现货华北市场标品价格,因此,期货价格走势成为驱动三季度顺丁橡胶价格上涨的核心要素。从上市以来的基差变化来看,基差大部分情况为负值,且波动频繁,套利盘可操作性机会增多,套利利润增加,套利氛围浓厚,业者期货市场参与度较高。

产量与进口量双增,进口量超预期增长

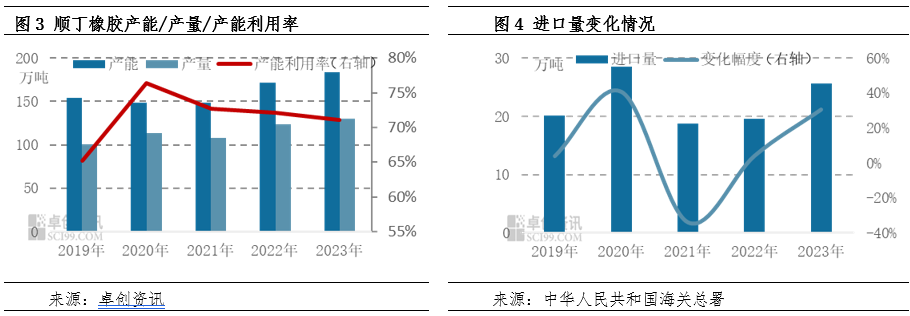

除2021年以外,2019-2022年中国顺丁橡胶产量呈现连续增长趋势。2021年产量下滑的主要原因是年内停车检修的装置数量较多。2023年中国顺丁橡胶总产量预计达130万吨附近,同比2022年增长5.3%;但就产能利用率变化情况来看,前期新增产能并未如期释放产量,因此产量增长不达预期。

但进口方面来看,2023年中国顺丁橡胶进口量呈现超预期增长。2023年中国顺丁橡胶进口总量在25.62万吨,同比2022年增长约31%,占中国总供应量的15%附近。2022年以来,随着欧洲部分国家出口贸易伙伴发生变化,中国顺丁橡胶进口量同比明显增加。从进口贸易伙伴结构来看,自2022年下半年开始,进口自俄罗斯的货源数量逐渐超越日韩成为中国进口顺丁橡胶第一大贸易伙伴。就2023年进口情况来看,全年进口自俄罗斯顺丁橡胶总量超10万吨,月均约万吨,相当于国内新增一套10万吨/年的新装置贡献的产量。另外由于俄罗斯合成橡胶生产成本优势导致来自于俄罗斯的顺丁橡胶货源价格低廉,相比于国内货源更具有市场竞争力,因此该货源进口量稳定提高,2023年中国顺丁橡胶进口量超预期增长。

内外部需求共同拉动顺丁橡胶出口量继续增长

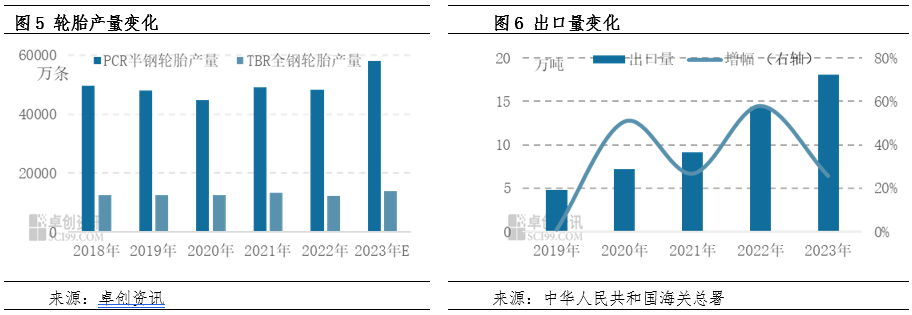

2023年国内需求全面恢复。国内市场来看:2022年,受轮胎需求不佳和利润低位的拖累,轮胎企业减产明显。2023年,随着国内货运市场恢复,司机换胎积极性回升,加之商用车经历了两年的断崖式的下滑后在2023年也迎来恢复,轮胎替换和配套市场全面向好。此外,在人民币贬值、海运费全同下滑,海外对中低端轮胎需求上升的背景下,轮胎出口量再创新高。中国轮胎工厂在需求和利润支撑下,开工积极性较高,产量明显增长。其中全钢轮胎产量增幅约12%;半钢轮胎产量增幅超20%。

出口方面来看:2023年中国顺丁橡胶出口量继续增长,年出口量高达18.07万吨,同比增长25.7%。中国顺丁橡胶出口量增加的原因主要有国内市场供需矛盾的挤压、国内轮胎厂海外建厂需求以及国内生产企业的海外布局积极性提高。分开来看,第一,虽然国内需求增长明显,但随着新装置的稳定运行以及大量进口货源对于国内份额的分割,国内市场供需矛盾加剧;第二,国内大型轮胎厂积极在海外建厂拉动了国产顺丁橡胶出口;第三,国内顺丁橡胶市场后期仍有50余万吨新装置拟投产,未来国内市场趋于完全竞争,生产商纷纷寻求出口市场以平衡国内竞争加剧带来的市场份额缩水。

毛利水平继续下滑

2021-2023年,顺丁橡胶行业利润水平逐年压缩。2023年,顺丁橡胶平均生产成本在11328.11元/吨附近,较去年跌3.53%。生产利润在96元/吨附近,较去年下滑91.89%。市场来看,随着新进产能的稳定运行,以及进口量的明显补充,顺丁橡胶行业供应充裕,而需求端来看,2022年轮胎产量略有下滑,虽2023年明显恢复,但顺丁橡胶市场仍有供需压力。价格在向下游传导过程中容易得到需求的负反馈,毛利水平进一步压缩。

展望2024年,供需矛盾仍存,顺丁橡胶价格运行承压

供应端来看:2024年,国内仍有30余万吨新产能计划投产,顺丁橡胶行业总产能或将超越丁苯橡胶成为中国第一大合成橡胶。新装置投产计划多安排在3-4季度,投产消息的提前释放或将抵消掉装置检修对于市场价格的支撑,国产量或再创新高,进口量高位维持;总体来看,2024年供应压力或将抑制行情明显上行。

需求端来看,在高产能、高库存的背景下,轮胎市场竞争激烈态势仍将持续,行业供大于求的局面或难有改善。国内配套和替换市场经历了2023年的大幅修复后,2024年虽仍存一定的恢复预期,但恢复力度或明显回落。而轮胎企业在利润预期下滑和需求放缓的背景下,或对轮胎生产进行一定的控制,但轮胎企业库存压力或将有所回升。 认为,2024年轮胎供需有望进入调整恢复期。

认为,2024年轮胎供需有望进入调整恢复期。

综合来看,2024年顺丁橡胶供需矛盾仍存,价格运行顶部承压,整体运行趋势或将贴合成本面运行,缺乏单边上行预期。